همه چیز در مورد سفارش استاپ (stop order)

سفارش استاپ یکی از سه نوع اصلی سفارش(order) است که در بازار با آنها مواجه خواهید شد. استاپ(stop order)، مارکت(market order) و لیمیت(limit order). سفارش استاپ همیشه در جهتی که قیمت در حال حرکت است اجرا می شود. برای مثال، اگر بازار در حال نزول است، سفارش استاپ برای فروش با قیمت از پیش تعیین شده پایین تر از قیمت فعلی بازار تنظیم می شود. از طرف دیگر، اگر قیمت در حال افزایش باشد، استاپ اردر برای خرید زمانی که ارزش هر سهم به قیمت از پیش تعیین شدهی بالاتر از قیمت فعلی بازار برسد، اعمال خواهد شد.

انواع مختلفی از سفارش استاپ وجود دارد که بسته به موقعیت شما و استراتژی کلی بازار شما قابل اجرا هستند. در این مقاله از مجله آموزشی موربیت به بررسی انواع مختلف دستورات توقف و نحوه عملکرد آنها نسبت به موقعیت معاملاتی شما در بازارمیپردازیم.

نکات کلیدی:

• هر زمان که موقعیت باز دارید، برای محدود کردن ضررهای بالقوه خود باید دستورات حد ضرر(stop loss) وجود داشته باشد.

• از دستورات ورود توقف می توان برای ورود به بازار در جهتی که بازار در حال حرکت است استفاده کرد که اغلب به عنوان معاملات شکست(breakout trading) شناخته می شود.

• اگر بازار در حال صعود باشد، یک دستور ورود توقف(Stop-entry order) باعث می شود شما موقعیت خرید (لانگ) داشته باشید، در حالی که اگر بازار در حال نزول باشد، یک ورود توقف باعث می شود شما موقعیت فروش (شورت) داشته باشید.

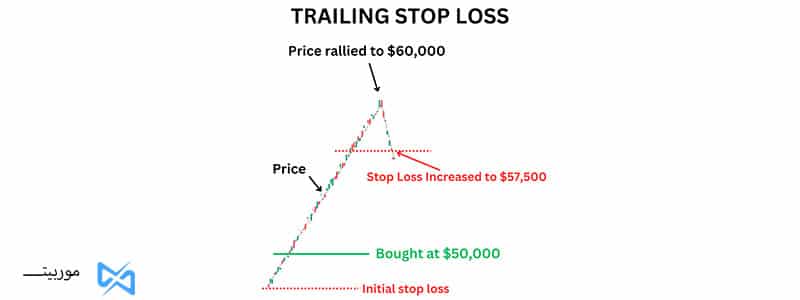

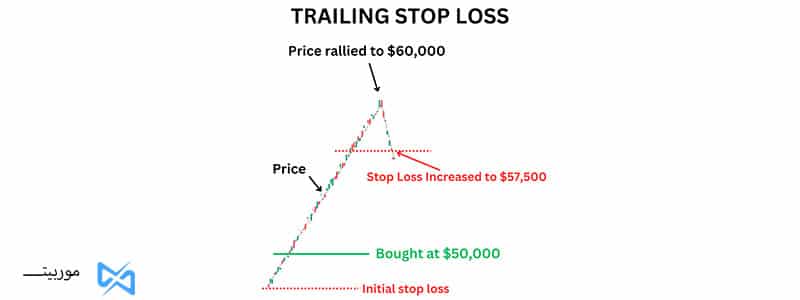

• می توانید دستور توقف خود را با استفاده از یک حد ضرر دنباله دار(trailing stop-loss) در جهت معامله حرکت دهید تا ضررهای خود را بیشتر محدود کنید یا سود خود را حفظ نمایید.

• می توانید از سطح قیمت مالی یا تکنیکال برای قرار دادن سفارش استاپ خود استفاده کنید.

انواع سفارشهای استاپ(stop order)

هنگام معامله سه نوع سفارش استاپ وجود دارد که می توانید از آنها استفاده کنید: حد ضرر(stop-loss)، ورود توقف(stop-entry) و توقف حد ضرر دنباله دار(trailing stop-loss).

دستور حد ضرر(Stop-Loss Order)

یک دستور حد ضرر معمولی برای هر موقعیت بازی توصیه می شود. دستور حد ضرر همان چیزی است که به نظر می رسد – ضررها را محدود می کند. دستور حد ضرر شما را در صورت حرکت بازار علیه شما در سطح از پیش تعیین شده از موقعیت خارج می کند. دستورات حد ضرر زمانی حیاتی هستند که نمی توانید به طور فعال بازار را زیر نظر داشته باشید، و همیشه توصیه می شود برای هر موقعیت موجود برای محافظت در برابر اخبار ناگهانی بازار، انتشار داده ها و موارد مشابه، دستور حد ضرر داشته باشید.

به عنوان مثال، فرض کنید شما سهام XYZ را با قیمت 27 دلار خریداری کرده اید (موقعیت خرید) و معتقدید که پتانسیل رسیدن به 35 دلار را دارد. با این حال، در سطوح قیمتی پایینتر از 25 دلار، استراتژی شما باطل میشود و میخواهید خارج شوید. سپس برای فروش XYZ در حدود 25 دلار یا کمی پایینتر برای در نظر گرفتن حاشیه خطا، دستور توقف(stop order) را تنظیم میکنید.

دستور ورود توقف(Stop-Entry Order)

از دستور ورود توقف برای ورود به بازار در جهتی که در حال حاضر در حال حرکت است استفاده می شود. برای مثال، فرض کنید هیچ موقعیتی ندارید، اما مشاهده می کنید که سهام XYZ در یک محدوده جانبی بین 27 تا 32 دلار در حال حرکت بوده است و شما معتقدید که در نهایت بالاتر خواهد رفت.

در این حالت، می توانید یک دستور ورود توقف را بالاتر از حداکثر محدوده فعلی 32 دلار – مثلاً در 32.25 دلار برای در نظر گرفتن حاشیه خطا – قرار دهید تا زمانی که محدوده جانبی به سمت بالا شکسته شد، وارد بازار شوید. حالا که موقعیت خرید دارید، و اگر یک معامله گر با انضباط هستید، باید بلافاصله یک دستور حد ضرر معمولی برای محدود کردن ضررهای خود در صورتی که شکست به سمت بالا کاذب باشد، تعیین کنید.

دستور توقف حد ضرر دنباله دار(Trailing Stop-Loss Order)

با ادامه سناریوی بالا، XYZ بالاتر از محدوده قیمتی 32 دلار شکسته شده است و توقف شما در 32.28 دلار فعال شده است – دستورات توقف از بهترین قیمت موجود بازار استفاده می کنند – و شما را در یک بازار صعودی با موقعیت خرید قرار می دهد. قیمت همچنان افزایش می یابد و به اولین هدف قیمتی شما در 35 دلار می رسد.

اکنون ممکن است بخواهید در صورت معکوس شدن بازار به پایین، سود خود را حفظ کنید. شما می توانید این کار را با یک حد ضرر معمولی در حدود 34 دلار انجام دهید. این بدان معناست که اگر بازار برگردد، حدود 1.72 دلار از سود خود را در معامله (34.00 دلار – 32.28 دلار = 1.72 دلار) تضمین خواهید کرد. در این مورد، شما از یک دستور حد ضرر برای محافظت از سود خود به جای محدود کردن ضرر خود استفاده کردید.

برخی از کارگزاری های آنلاین در پلتفرم های معاملاتی خود قابلیت سفارش حد ضرر دنباله دار را ارائه می دهند. این دستورات به طور خودکار سطح قیمت توقف(حد ضرر شما) را با توجه به حرکات بازار دنبال می کنند و تنظیم می کنند. می توانید فاصله قیمتی خاصی را تعیین کنید که بازار باید قبل از اینکه شما را از معامله خارج کند، به آن برسد و جهت حرکت خود را معکوس کند.

در ادامهی مثال قبل، برای حفظ سود خود، می توانید 0.50 دلار را برای معامله سهام مشخص کنید، به این معنی که قیمت بازار که در حال حاضر 35 دلار است باید به 34.50 دلار برسد تا دستور توقف ضرر شما فعال شود.

با این حال، اگر قیمت همچنان به افزایش خود ادامه دهد، توقف حد ضرر دنباله دار نیز با آن افزایش می یابد و همیشه 0.50 دلار از بالاترین قیمتی که قیمت به آن رسیده است فاصله دارد. بنابراین، فرض کنید قیمت همچنان از 35 دلار افزایش می یابد و به 36.75 دلار می رسد.

دستور حد ضرر دنباله دار شما از افزایش قیمت پیروی کرده و اکنون 36.25 دلار (36.75 دلار – 0.50 دلار = 36.25 دلار) خواهد بود. حد ضررهای دنباله دار راهی عالی برای محافظت از سود و ماندن در معامله تا زمانی که بازار نشان دهد واقعاً معکوس شده است، هستند.

مزایا و معایب دستورات توقف

ابتدا خلاصهای از مزایا و معایب این دستورات ارائه میدهیم و سپس بیشتر به آنها می پردازیم:

• احتمال بسیار بالا برای اجرا

• کنترل بیشتر

• می توان ضررها را محدود کرد

معایب

• خطر نوسانات کوتاه مدت

• لغزش(اجرای زودتر یا دیر تر از موعد)

مزایا

دستورات توقف مزایای بیشتری نسبت به معایبشان دارند زیرا می توانند به شما کمک کنند تا از ضررهای خود در صورت عدم حرکت بازار به نفع شما جلوگیری کنید یا آنها را به حداقل برسانید. این به این دلیل است که شما یک ضمانت اجرا دارید، به این معنی که دستوری که قرار داده اید اجرا می شود، چه شما در حال نظارت بر قیمت ها باشید و چه نباشید.(البته گاهی ا.قات و در مواردی خاص برخی از آنها اجرا نمیشوند)

این به شما کنترل بیشتری بر زمان خرید یا فروش یک اوراق بهادار می دهد – بدون آن، یک تماس تلفنی می تواند به اندازه کافی حواس شما را پرت کند که در صورت معامله در بازاری که در آن هستید، ضرر قابل توجهی متحمل شوید.

اما از آنجایی که یک دستور توقف را قرار داده اید، یک اقدام احتیاطی انجام داده اید که می تواند ضررهای شما را محدود کند یا به طور کامل از آنها جلوگیری کند.

معایب

یکی از مهم ترین معایب دستورات توقف این است که نوسانات کوتاه مدت قیمت می تواند باعث از دست دادن موقعیت شما شود. به عنوان مثال، اگر یک توقف را با انتظار ادامه افزایش قیمت ها قرار داده باشید، اما آنها ناگهان شروع به کاهش کنند، موقعیت شما در سمت اشتباه روند قرار می گیرد.

ممکن است اجرای دستور توقف ضرر شما دقیقاً به قیمتی که مشخص کرده اید نباشد. به عنوان مثال، فرض کنید قیمت ورود توقف ضرر شما 32.25 دلار بوده است، اما در 32.28 دلار یا 0.03 دلار بالاتر از آنچه مشخص کرده اید اجرا شده است. این تفاوت 0.03 دلار به عنوان “لغزش” شناخته می شود که ناشی از عوامل متعددی مانند کمبود نقدینگی، نوسانات و شکاف های قیمتی در اخبار یا داده ها است. لغزش همچنین می تواند زمانی رخ دهد که یک توقف ضرر معمولی اجرا شود.

هزینه های معامله: هر بار که یک دستور توقف اجرا می شود، ممکن است کارمزد معاملاتی توسط کارگزاری شما دریافت شود. این هزینه ها می توانند سود شما را کاهش دهند، به خصوص اگر از دستورات توقف به طور مکرر استفاده می کنید.

در بازارهای با حرکت سریع و تثبیت، برخی از معامله گران از گزینه ها به عنوان جایگزینی برای دستورات توقف ضرر برای اجازه کنترل بیشتر بر نقاط خروج خود استفاده می کنند.

مطمئن شوید که کارگزاری شما از تمام دستورات توقف مورد نظر شما پشتیبانی می کند. همه شرکت های کارگزاری اجازهی استفاده از تمام ای دستورات را نمی دهند و برخی از آنها سیاست های متفاوتی در مورد استفاده از آنها دارند.

دستور توقف(Stop order) در مقابل دستور حد(Limit order)

یکی از تفاوت های کلیدی بین دستور توقف و دستور حد این است که دستور توقف از بهترین قیمت موجود بازار به جای قیمت مشخصی که ممکن است در دستور قرار داده باشید استفاده می کند. از آنجایی که از بهترین قیمت موجود استفاده می شود، یک دستور توقف زمانی که قیمت توقف به آن برسد به یک دستور بازار(market order) تبدیل می شود. یک دستور بازار دستوری برای خرید یا فروش با بهترین قیمت موجود است، مانند زمانی که به کارگزار خود می گویید یک سهم را بخرید (نه زمانی که معامله می کنید، فقط اگر سهمی را بخرید) – آنها آن را در اسرع وقت با بهترین قیمت خریداری می کنند.

یک دستور حد در قیمتی که شما مشخص کرده اید یا بهتر از آن اجرا می شود، که می تواند در مقایسه با یک دستور توقف، شانس اجرای دستور را کمی کاهش دهد. اگر قیمت سهم هرگز به حد شما نرسد، معامله شما اجرا نمی شود. در مقابل آن، یک دستور توقف در چنین شرایطی اجرا می شود زیرا از بهترین قیمت موجود استفاده می کند.

مثال از یک دستور توقف

سوالی که معامله گران و سرمایه گذاران اغلب می پرسند این است که کجا باید دستور توقف ضرر خود را قرار دهند. متغیرهای زیادی برای ارائه یک پاسخ واحد وجود دارد، اما یک روش منطقی در دو دسته قرار می گیرد: مالی(financial) و فنی(technical).

توقف ضرر مالی در جایی قرار می گیرد که شما دیگر حاضر به پذیرش ضرر مالی بیشتر نیستید. به عنوان مثال، فرض کنید شما فقط مایل به ریسک 5 دلار در سهمی هستید که در حال حاضر 75 دلار معامله می شود. این بدان معناست که شما یک توقف ضرر مالی 5 دلار در هر سهم (یا 70 دلار به عنوان قیمت توقف) را انتخاب کرده اید، صرف نظر از هر اتفاق دیگری که ممکن است در بازار رخ دهد.

توقف ضرر فنی در یک سطح قیمت فنی مهم قرار می گیرد، مانند حداکثر یا حداقل محدوده اخیر، سطح اصلاحی فیبوناچی یا میانگین متحرک خاص، فقط برای نام بردن از چند مورد. نکته کلیدی در اینجا این است که اگر موقعیت بازاری دارید، باید یک دستور توقف ضرر فعال برای محافظت از سرمایه گذاری/موقعیت خود داشته باشید.

چرا همیشه به یک دستور توقف ضرر نیاز دارم؟

همه معاملات برنده نیستند. هر موقعیتی پتانسیل حرکت در خلاف جهت شما و ضرر را دارد. یک دستور توقف ضرر ضرر شما را به حدود سطح مشخص شده ای که شما تعریف می کنید محدود می کند. توجه به این نکته مهم است که قبل از ورود به موقعیت، باید یک استراتژی کامل (نقطه ورود، حد ضرر و برداشت سود(take-profit)) برای مدیریت موقعیت خود ایجاد کنید. این به شما کمک می کند تا از عدم قطعیت عاطفی که با داشتن یک موقعیت باز همراه است، جلوگیری کنید.

اگر دستور ورود توقف من پر شود چه کار کنم؟

شما اکنون موقعیتی در بازار دارید و باید حداقل یک دستور حد ضرر (S/L) برای آن موقعیت ایجاد کنید. همچنین می توانید یک دستور برداشت سود (T/P) اضافه کنید. با هم، شما اکنون دستوراتی دارید که موقعیت شما را در بر می گیرند. این دستورات به طور معمول به هم مرتبط هستند و به عنوان یک دستور “یک به یک لغو می شوند” (OCO) شناخته می شوند، به این معنی که اگر دستور T/P پر شود، دستور S/L به طور خودکار لغو می شود و برعکس.

کجا باید دستور توقف ضرر خود را قرار دهم؟

می توانید از یک حد ضرر مالی (چه مقدار پول حاضر به از دست دادن در این موقعیت هستم؟) یا یک S/L فنی (چه سطح قیمت فنی مهمی باید نقض شود تا سناریوی معاملاتی شما باطل شود؟) استفاده کنید. همه معاملات برنده نیستند، بنابراین قبل از ورود به معامله، باید با دانستن اینکه در کجا ضرر خود را محدود کرده و سود خود را برداشت می کنید، یک استراتژی داشته باشید.

آیا باید دستور توقف ضرر خود را جابجا کنم؟

شما فقط باید دستور حد ضرر خود را در جهت موقعیت خود حرکت دهید. به عنوان مثال، فرض کنید شما موقعیت خرید سهام XYZ را با دستور توقف ضرر 2 دلار زیر قیمت ورود خود دارید. اگر بازار به نفع شما حرکت کند، می توانید S/L خود را برای محدود کردن بیشتر ضرر بالقوه یا قفل کردن سود بالا ببرید.

نتیجه گیری

دستورات توقف ابزار ضروری در جعبه ابزار یک معامله گر هستند. معامله گران و سرمایه گذاران همیشه باید در صورت داشتن موقعیت های باز، یک دستور توقف ضرر داشته باشند. در غیر این صورت، آنها بدون هیچ گونه محافظتی معامله می کنند که می تواند خطرناک و پرهزینه باشد.

دستورات توقف را می توان در جهت معامله در صورت حرکت بازار به نفع شما تنظیم کرد، اما شما هرگز نباید یک توقف را از جهتی که بازار در حال حرکت است دور کنید. به عنوان مثال، اگر موقعیت خرید دارید و بازار در حال کاهش است، هرگز نباید S/L خود را از جایی که در ابتدا آن را قرار داده اید پایین تر بیاورید. امیدواریم قبل از ورود به بازار، یک استراتژی معاملاتی کامل (ورود، حد ضرر و برداشت سود) را گردآوری کرده باشید. به این ترتیب، ذهن و احساسات شما نقشی ندارند و فقط استراتژی شما حاکم است.

این مقاله خلاصه ای از انواع دستورات توقف، نحوه عملکرد آنها و مزایا و معایب آنها را ارائه می دهد. استفاده موثر از دستورات توقف می تواند به معامله گران در مدیریت ریسک و افزایش شانس موفقیت آنها کمک کند. با این حال، به خاطر داشته باشید که هیچ تضمینی در معاملات وجود ندارد و حتی با استفاده از دستورات توقف، باز هم می توانید ضرر کنید.

همیشه قبل از معامله با پول واقعی، تحقیقات خود را انجام دهید و یک برنامه معاملاتی را دنبال کنید.